Bei einem online Kredit schließt der Interessent einen Kreditvertrag über das gewählte Institut im Internet ab.

Häufig handelt es sich bei Darlehen über das Internet um klassische Ratenkredite zwischen 1000 Euro und 75000 Euro, welche in konstanten monatlichen Raten zu einem fixen Zinssatz zurückgezahlt werden müssen.

Es ist nicht nur möglich bei Bankinstituten einen Kredit im Internet zu beantragen, auch die sogenannten Crowdlending Plattformen bieten Darlehen von privaten Kreditgebern an.

Mithilfe eines Vergleichs, welcher durch einen Kreditrechner durchgeführt werden kann, ist es möglich, ein passendes Angebot zu guten Konditionen zu finden.

Zudem ist es empfehlenswert Tests und Erfahrungen, vor der Nutzung eines Angebots, zu betrachten. Vorteilhaft bei der Beantragung eines online Kredits ist, dass bei der Kreditanfrage Direktzusagen und Sofortauszahlungen möglich sind.

Damit Interessenten ein Kreditangebot zu guten Konditionen auffinden können, ist ein Vergleich unterschiedlicher Angebote unabdingbar.

Der Vorteil eines Vergleichs im Internet ist, dass dieser kostenfrei, unverbindlich und zu jeder Zeit ausführbar ist. Außerdem erhält der Vergleichende eine transparente Übersicht alle verfügbaren Angeboten. Hierdurch ist es besonders einfach, die Vor- und Nachteile verschiedener Kreditangebote vergleichen zu können.

Im Internet befinden sich unterschiedliche Kreditrechner, welche für den Kreditwilligen verfügbare Angebote vergleichen.

Auf unserer Seite finden Interessierte viele aktuelle Finanzrechner wie den Darlehensrechner. Auch das Herunterladen eines Excel-Rechners stellt eine gute Option dar, viele Kreditangebote miteinander vergleichen zu können. Hierzu muss der Nutzer Daten wie die Darlehenshöhe, den Zinssatz und die Laufzeit des Kredits eintragen, um alle vorliegenden Darlehensangebote miteinander vergleichen zu können.

Viele Kreditinstitute bieten dem Antragsteller eine Direktzusage an. In der Regel erhalten Interessierte dann innerhalb von 30 Sekunden eine Vorentscheidung bezüglich des Kreditwunsches.

Dies ist mithilfe der automatischen Prüfung möglich. Häufig werden sofortige Zu- oder Absagen im Sektor der Kleinkredite angeboten. Hierbei ist es für den Kreditnehmer besonders wichtig, schnell über den Darlehensbetrag verfügen zu können. Anbieter wie easyCredit bieten Kunden mit guter Bonität sogar Sofortzusagen für Kredite bis zu einer Höhe von 75000 Euro an.

Bei der Stiftung Warentest / Finanztest gibt es regelmäßig Tests zu online Kreditangeboten. Neben den Konditionen des jeweiligen Angebots wird auch die Qualität der Beratung im Internet bewertet.

Besonders gut haben im Test Angebote der Bank Dr. Klein, der Netbank sowie der SWK Bank abgeschnitten. Im Vergleich zu Filialangeboten haben Nutzer von online Krediten höhere Transparenz, besser Konditionen und werden nicht dazu geleitet, ungewünschte Versicherungen abzuschließen. Außerdem können unterschiedliche Kreditrechner bei der Wahl eines passenden Angebots helfen.

Häufig finden sich bei der Auflistung aller infrage kommenden Kreditangebote „Sternebewertungen“ von Kunden anbei. Diese drücken die Zufriedenheit der Nutzer mit dem Darlehensangebot aus und können als Orientierungshilfe dienen.

Die Beanspruchung von online Krediten hat viele Vorteile und einige Nachteile, welche vor dem Abschluss eines gewählten Angebots berücksichtigt werden sollten.

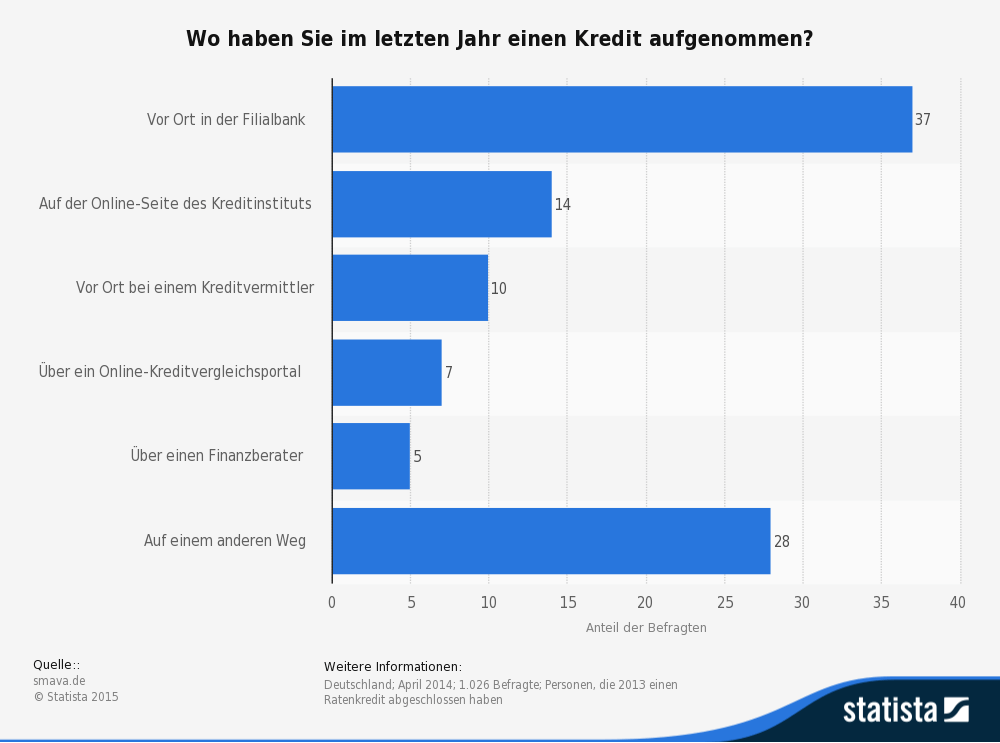

Auch wenn die meisten Menschen vor allem bei Filialbanken nach einem Kredit fragen: Immer mehr Menschen schließen Kredite online ab.

Während mehr als die Hälfte der Kredit suchenden den persönlichen Kontakt bevorzugen und bei Ihrer Hausbank oder einem unabhängigen Kreditvermittler vorstellig werden, steigt die Zahl derer, die sich online über die Kreditkonditionen informieren.

Häufig ist das die bessere Wahl. Denn Menschen, die zur nächsten Filiale rennen haben einen entscheidenden Nachteil: Sie nehmen durch mangelnden Vergleich in Kauf, dass sie einige Hundert Euro zu viel für geliehenes Geld zahlen.

Bis zu 5.000€ gibt es beim neuen Sofortkredit-Angebot von Smava innerhalb weniger Minuten direkt aufs Konto überwiesen.

Dabei ist die Laufzeit auf 36 Monate festgesetzt. Die Höhe des Betrags muss zudem zwischen 1.000€ und 5.000€ liegen. Bei Kredit2Go erfährt man sofort, ob man den gewünschten Kredit erhält. Danach können die nötigen Unterlagen digital eingereicht werden und das Geld landet sofort auf dem Konto

Die Konditionen liegen zwar mit 4,99% eff. Jahreszins leicht über dem aktuellen Zinsniveau, im Vergleich zu ähnlichen Sofort- oder Blitzkredit Angeboten ist Kredit2Go sehr günstig.

Ein online Darlehen kann in verschiedenen Formen genutzt werden. Die beliebteste Kreditart ist der Ratenkredit.

Immer häufiger nutzen Interessierte online Kredite zur Finanzierung von Immobilien und Autos. Außerdem können Personen im Internet einen Antrag auf einen Dispokredit, Forward-Darlehen / Abrufkredit und eine Kreditkarte stellen. Viele Institute offerieren Antragstellern zudem einen online Kredit ohne Schufa oder ein Schnellkredit mit Sofortauszahlung. Die sogenannten Crowdlending Plattformen vermitteln online Darlehen von Privatpersonen an Interessenten zu fairen Konditionen.

Der online Ratenkredit wird meist in Höhe von 1000 Euro bis 75000 Euro gewährt.

Laufzeiten zwischen sechs und 84 Monaten werden von den meisten Kreditinstituten standardmäßig angeboten. Vorteilhaft bei einem Ratenkredit im Internet ist, dass die Option einer sofortigen Vorabzusage möglich ist und somit eine schnelle Auszahlung des Darlehens erfolgen kann. Die Tilgung des Darlehens erfolgt in gleichbleibenden monatlichen Raten.

Die Immobilienkredite können zum Hauskauf, Hausbau oder zur Modernisierung verwendet werden.

In der Regel können diese Art der Darlehen ab einer Summe von 20.000 Euro genutzt werden in Ausnahmefällen sogar erst ab 50.000 Euro. Benötigt der Interessent einen Kredit in geringerer Höhe, empfiehlt sich die Nutzung eines online Ratenkredits.

Die Laufzeit kann in Abhängigkeit von der Höhe des Immobilienkredits und der Bonität des Antragstellers zwischen einem und 30 Jahren liegen.

Wichtig zu wissen ist, dass während der Tilgung die gewählte Bank als Eigentümer der finanzierten Immobilie gilt und somit nicht nur das Recht zur Lohnpfändung im Fall eines Zahlungsausfalls hat.

Die Nutzung eines Autokredits ist zur Finanzierung eines Kraftfahrzeugs meist unerlässlich.

Der Autokredit ist ein zweckgebundenes Darlehen, welches oft bis zu einer Höhe von 250000 Euro angeboten wird. Die Tilgung erfolgt in der Regel innerhalb von sechs bis 84 Monaten.

Der Vorteil eines online Autokredits online im Vergleich zum klassischen Händlerkredit liegt darin, dass der Käufer keine Anzahlung zum Darlehen im Internet leisten muss. Auch der Kaufpreis des Fahrzeugs kann bei dem Händler der Wahl besser verhandelt werden, insofern kein Händlerkredit genutzt wird.

Somit können Interessierte ein höheres Sparpotenzial aufweisen, wenn diese einen online Autokredit nutzen.

Bei vielen Instituten ist es möglich, einen Dispokredit online beantragen zu können.

Dies ist besonders praktisch und spart den Gang zur Bank vor Ort. Der Dispokredit wird im Rahmen des nachgewiesenen monatlichen Einkommens bewilligt und beträgt meist das doppelte oder dreifache des Monatsgehalts.

Ändert sich der Verdienst eines Kunden, kann dies auch online vermerkt werden und der Rahmen des Dispokredits wird daran angepasst. Der Vorteil eines Dispokredits ist, dass dieser jederzeit ohne Antragstellung genutzt werden kann und somit in Notsituationen wie außerplanmäßigen Reparaturen schnell zur Verfügung steht.

Der Nachteil eines Dispokredits liegt in den sehr teuren Zinsen, welche sich insbesondere bei langsamer Abzahlung häufen können

Mithilfe eines Forward-Darlehens können Personen von besonders günstigen aktuellen effektiven Jahreszinsen profitieren.

Nach einer vom Antragsteller gewählten Vorlaufzeit erhält dieser den vereinbarten Kreditbetrag auf sein Konto ausgezahlt. In der Regel darf die Vorlaufzeit bis zu 60 Monaten betragen.

Die Zinsen des jeweiligen Angebots sind bei einem Forward-Darlehen immer fix, was zu großen Einsparungen oder Verlusten führen kann. Deshalb sollte vor Abschluss eines Forward-Darlehens immer die aktuelle und erwartete Zinsentwicklung betrachtet werden. Bei einem Abrufkredit können Interessierte die Auszahlung der Kreditsumme dann anfordern, wenn diese benötigt wird.

Diese Art des Darlehens ist somit durch hohe Flexibilität gekennzeichnet und deshalb sehr beliebt.

Menschen, welche über Schufa-Einträge verfügen, haben oft Probleme einen Kredit von der Bank vor Ort zu erhalten.

Im Internet gibt es jedoch viele Kreditanbieter, welche trotz Schufa-Eintrag ein Darlehen zu fairen Konditionen anbieten können. Da bei online Krediten ohne Schufa-Abfrage ein größeres Risiko des Zahlungsausfalls für den Darlehensgeber entsteht, ist diese Form des online Kredits mit höheren effektiven Jahreszinsen verbunden.

Vor der Nutzung eines online Darlehens ohne Schufa sollte der Antragsteller deshalb versuchen einen Kredit mithilfe einer schufaneutralen Abfrage zu erlangen, da dieser deutlich günstigere Konditionen aufweist.

Auf den Plattformen der sogenannten Crowdlending-Agenturen wie auxmoney oder Lendico können Interessierte online Kredite von Privatpersonen beanspruchen.

Je nach vorliegender Bonität erfolgt die Vergabe der persönlichen Konditionen. Wichtig zu wissen ist, dass ein schlechter Schufa-Score nicht zur automatischen Ablehnung eines Kreditangebots führt.

Die Vorstellung des Kreditnehmers sowie des Verwendungszwecks der Darlehenssumme ist ein bedeutender Bestandteil der Antragstellung und kann dazu führen, dass Interessierte selbst bei schlechter Bonität einen online Kredit von privaten Investoren erhalten.

Die Laufzeit und die Höhe der Tilgung werden individuell zwischen dem Darlehensgeber und dem Darlehensnehmer vereinbart.

Schnellkredite mit Sofortauszahlung werden besonders häufig im Rahmen von Kleinkrediten offeriert.

Auch bei anderen Varianten der online Kredite ist eine Auszahlung innerhalb von einem Tag möglich. Hierzu muss der Kreditnehmer alle erforderlichen Unterlagen bei dem gewählten Institut bis zu einer vorgegebenen Uhrzeit einreichen.

Danach kann der Antrag bearbeitet werden und die Auszahlung ausgelöst werden. Bei einem Schnellkredit mit Sofortzusage wird in der Regel auf eine Schufa-Prüfung verzichtet, da diese besonders zeitaufwendig ist.

Im Vergleich zu einem klassischen Ratenkredit ist die Nutzung eines Sofortkredits außerdem mit höheren Zinsen verbunden.

Kreditkarten können bequem im Internet beantragt und verwaltet werden.

Bei kurfristigen finanziellen Engpässen gibt es die Option, kleinere Beträge im vereinbarten Rahmenkredit sofort nutzen zu können. Oftmals bieten Institute ein zinsfreies Zahlungsziel von vier bis acht Wochen an, weshalb die klassische Kreditkarte gerade bei kurzzeitig benötigten Beträgen zu empfehlen ist.

Bei über das zinsfreie Zahlungsziel hinausgehenden Verbindlichkeiten sind die Zinsen der Kreditkarte eher hoch und deshalb langfristig nicht die beste Option.

Die meisten Menschen, die einen Kredit aufnehmen, möchten damit einen Gebrauchtwagen kaufen. Immerhin 17% aller Kredite werden dafür verwendet.

Ebenfalls weit oben stehen Kredite für andere Konsumausgaben, wie Renovierungen, Umzüge, Einrichtungsgegenstände oder Elektrogroß- und Kleingeräte. Auch die Umschuldung auf günstigere Kredite war 2013 laut GfK Konsum- & Finanzierungsstudie ein häufiger Kreditabschlussgrund.

Nur rund die Hälfte der KFZ-Kredite wird indes für Neuwagen genutzt. Da das Auto für die meisten Menschen in Deutschland kein reines Konsumobjekt, sondern nicht selten die Grundvoraussetzung für einen Job ist, werden vor allem hier gerne fremde Mittel zur Finanzierung aufgenommen.

Der online Kredit ist eine ideale Lösung liquide Mittel zu guten Konditionen zu erhalten.

Nicht nur zur Anschaffung von Konsumgütern auch zur Baufinanzierung, dem Kauf von Möbeln oder dem Erwerb von Neu- und Gebrauchtwagen kann das Darlehen im Internet genutzt werden.

Bei jungen Menschen ist der online Kredit beliebt, da diese hierdurch die Aus- und Weiterbildung finanzieren können.

Außerdem können Kredite im Internet zur Deckung kurzfristiger Liquiditätsengpässe gebraucht werden. Eine Umschuldung oder andere Kreditlösung ist zudem mithilfe eines online Kredits möglich.

Bei einem Hauskauf oder der Baufinanzierung kommt es nicht nur zu den eigentlichen Kosten des Baus beziehungsweise Erwerbs eines Hauses, auch Kosten in Form von Gebühren für Gutachter, Notaren und Architekten sind zu berücksichtigen.

Im Rahmen eines online Kredits können Interessierte zwischen verschiedenen Varianten wählen. Besonders bekannt sind das Annuitätendarlehen, Tilgungsdarlehen, Forward-Darlehen, das endfällige Darlehen sowie die Fremdwährungsfinanzierung.

Online Kredite, welche nicht zweckgerichtet sind, können für Konsumgüter und Anschaffungen jeder Art genutzt werden.

Dies bedeutet, dass der Antragsteller keinen Verwendungszweck bei dem Kreditgeber angeben muss. Neben der Nutzung eines online Kredits mithilfe ausgewählter Bankinstitute können Interessierte auch die Crowdlending Plattformen wie Lendico und auxmoney nutzen.

Ein Kreditvergleich aller Optionen ist unabdingbar um ein passendes Angebot zu guten Konditionen finden zu können.

Die kurzfristigen finanziellen Engpässe entstehen besonders häufig dann, wenn eine Gehaltszahlung verspätet eintrifft oder außerplanmäßige Zahlungen, wie die Nachzahlung von Strom oder Gas auftreten.

Auch die Reparatur des Autos oder der Waschmaschine kann zu einem großen Problem werden, insofern begrenzte Liquidität vorliegt. Online Darlehen werden oftmals mit Sofortzusage und Eilzahlung angeboten, weshalb diese gerade bei akuten finanziellen Problemen zu empfehlen sind. Die beliebteste Art des online Kredits im Rahmen kurzfristiger Engpässe ist der Kleinkredit, welcher von Anbietern wie easyCredit oder smava offeriert wird.

Neu- und Gebrauchtwagen können nur von wenigen Menschen ohne einen passenden Kredit finanziert werden.

Bei dem Autohändler der Wahl werden häufig Kredite von unabhängigen Geldgebern angeboten, welche in der Regel gute Konditionen aufweisen. Vereinzelt kommt es jedoch vor, dass bei einem online Kredit für den Antragsteller günstigere und bessere Angebote offeriert werden.

Mithilfe eines Vergleichsrechners im Internet können Interessierte verschiedene Darlehensangebote vergleichen und von besten Konditionen profitieren.

Mehrmals im Leben kommt es zu der Situation, dass ein Umzug aus privaten oder beruflichen Gründen nötig ist.

Ein Umzug kann eine große finanzielle Belastung sein, wenn dieser über viele Hundert Kilometer erfolgt. Neben den eigentlichen Kosten für den Umzug fallen oftmals auch Ausgaben für Möbel und Renovierungsarbeiten an.

Mit einem online Kredit können Interessierte faire Angebote im Rahmen eines Kreditvergleichs entdecken und diese in Anspruch nehmen.

Bei der Ablösung von Kreditschulden gibt es viele online Kreditangebote, welche eine finanzielle Entlastung des Kreditnehmers auslösen können.

Gerade bei einem Dispoausgleich sind die Einsparpotenziale groß. Auch eine Umschuldung bestehender Verbindlichkeiten aus beispielsweise einem Immobilienkredit stellt einen Grund dar, einen online Kredit zu nutzen. Neben dem Angebot von spezialisierten Instituten gibt es auch die Möglichkeit über private Kreditgeber auf Plattformen wie auxmoney Geld zur Kreditablösung leihen zu dürfen.

Jüngere Menschen benötigen zur Aus- und Weiterbildung liquide Mittel, welche zur Finanzierung von Studienmaterialien und zur Zahlung eventueller monatlicher Gebühren genutzt werden können.

Gerade für junge Personen gibt es online Kredite, welche mit günstigen Konditionen erfreuen. Online Darlehen zur Aus- und Weiterbildung können in der Regel über die gesamte Dauer der Ausbildung bis zu einer Höhe von 800 Euro monatlich geleistet werden. Die hochwertigsten Angebote beruhen auf Leistungen der DKB sowie der KfW Bankengruppe.

Grundsätzlich gibt es bei einem online Kredit viele Bedingungen, welche vor der Gewährung erfüllt werden müssen.

Der Antragsteller muss volljährig sein, eine Selbstauskunft leisten sowie alle benötigten Unterlagen und Identifikationen einreichen. Bei geringer Bonität kann es zudem vorkommen, dass Bürgen oder zweite Kreditnehmer verlangt werden.

Auch eine Risikolebensversicherung oder Restschuldversicherung kann die Chance erhöhen einen online Kredit bewilligt zu bekommen. Bearbeitungsgebühren sind laut §6a PangV nicht mehr zulässig, jedoch können bei der Nutzung von Vermittlern Provisionen anfallen.

Damit mehrere Angebote untereinander verglichen werden können, ist der Kreditgeber dazu verpflichtet, ein repräsentatives Beispiel zu unterbreiten.

Damit ein rechtswirksamer Vertrag erzeugt werden kann, muss der Kreditnehmer mindestens 18 Jahre alt sein.

Ist das Darlehen für eine Person unter 18 Jahren nötig, muss der Vormund dieses beantragen und dafür bürgen, dass die Verbindlichkeiten im Rahmen des Vertrages geleistet werden.

Bei einem online Kredit müssen Antragsteller vom Kreditgeber zur Verfügung gestellte Formulare ausfüllen sowie eine Identifikation vornehmen, damit das Darlehen genehmigt werden kann.

Damit Interessierte einen online Kredit erhalten können müssen diese ein spezielles Formular vom Kreditinstitut ausfüllen und im Anschluss ausdrucken und eigenhändig unterschreiben.

Über das PostIdent oder VideoIdent können Interessierte eine Identifikation der eigenen Person bei dem gewählten Kreditinstitut durchführen.

Bei dem PostIdent-Verfahren bringt der Darlehensnehmer den eigenen Ausweis und die Antragsformulare zur Post und lässt diese dort durch einen Mitarbeiter verifizieren.

Deutlich bequemer ist das VideoIdent-Verfahren, welches am eigenen Computer ausgeführt werden kann. Hierbei identifiziert sich der Antragsteller über ein Chatfenster sowie eine Webcam mithilfe des Personalausweises. Im Anschluss daran erhält der Kreditnehmer eine TAN per Kurznachricht oder E-Mail, welche den Vorgang der Identifikation abschließt.

Als letzter Schritt wird das Einsenden der ausgefüllten Formulare und der benötigten Unterlagen durchgeführt. Hierbei müssen Antrag stellende die Einkommensnachweise der letzten drei Monate, eine Kopie des Arbeitsvertrags, eine Meldebestätigung und eine Kopie des Personalausweises beifügen.

Bei der Beantragung eines online Kredits ist die Bonität ein wichtiges Kriterium.

Diese wird durch Arbeits- und Einkommensnachweise bestimmt. In der Regel werden alle Nachweise der letzten zwei bis drei Monate und die dazugehörigen Kontoauszüge betrachtet, damit eine Entscheidung für oder gegen einen online Kredit getroffen werden kann.

Durch die Bestimmung der Bonität verringert das Institut die Option eines Zahlungsausfalls und schützt den Antragsteller vor Überschuldung.

Haben Kreditwillige eine nicht ausreichende Bonität, benötigen diese einen Bürgen oder zweiten Kreditnehmer, damit der online Kredit bewilligt werden kann.

Hierdurch wird der Kreditgeber vor einem finanziellen Verlust gesichert und kann im Fall eines Zahlungsausfalls den Bürgen beziehungsweise zweiten Kreditnehmer zur Leistung heranziehen.

Eine Risikolebensversicherung sowie die Restschuldversicherung stellen Sicherheiten des Kreditnehmers gegenüber des gewählten Instituts dar.

Hat der Versicherungsnehmer einen Kredit abgeschlossen und ist nicht mehr in der Lage das Darlehen abzuzahlen, kann die Restschuld- beziehungsweise Risikolebensversicherung eintreten.

Laut einem Urteil vom Bundesgerichtshof im Oktober 2014 sind Bearbeitungsgebühren nach §6a PangV in Kreditverträgen unzulässig.

Für Betroffene, welche bereits eine Gebühr entrichtet haben, ist es möglich diese zurückzufordern, insofern keine Verjährung eingetreten ist. Eine Verjährung tritt nach zehn Jahren ein und hat zur Folge, dass es für den Geschädigten keine Option mehr gibt, die unzulässige Bearbeitungsgebühr einzufordern.

Ist ein online Kreditvertrag erfolgreich geschlossen worden, kann der Antragsteller innerhalb von zwei Wochen von diesem ohne Angabe von Gründen zurücktreten.

Ist diese Frist jedoch überschritten, kann der Darlehensnehmer eine vorzeitige Kreditablösung fordern. Hierdurch wird jedoch eine Vorfälligkeitsentschädigung von der Bank gefordert, welche oft sehr teuer ist.

Das Kreditinstitut wird durch diese Maßnahme für die entgangenen Zinsen entschädigt. Häufig bieten Banken dem Kunden an, eine Rückabwicklung des Vertrags ohne Vorfälligkeitsentschädigung durchzuführen.

Der Kreditnehmer muss folglich lediglich den Nutzungsersatz zahlen, welcher durch das Gericht bestimmt wird und meist unter dem Wert der effektiven Jahreszinsen liegt.

Damit Verbraucher möglichst viele Kreditangebote untereinander vergleichen können, ist der Kreditgeber dazu verpflichtet, ein repräsentatives Beispiel zu unterbreiten.

Dieses Beispiel muss die sogenannten Mindestangaben, welche den Sollzins und den effektiven Jahreszins umfassen, beinhalten. Diese Angaben müssen so gewählt sein, dass mindestens zwei Drittel der Kreditnehmer das Angebot nutzen könnten.

Die Laufzeit und die Höhe des Kreditbetrags können von dem Kreditinstitut willkürlich gewählt werden.

Deswegen sollte man generell auf das repräsentative Beispiel achten, da hier schnell Werbezinsen entlarvt werden können.

Eine Vermittlungsprovision wird dann fällig, wenn ein Kreditvermittler erfolgreich einen Darlehensabschluss erzeugt.

Hierzu ist es nötig, dass eine Auszahlung des Kredits and den Antragsteller erfolgt ist. Wird kein Darlehen vermittelt, entfällt die Pflicht der Zahlung einer Vermittlungsprovision. In der Regel beläuft sich die Höhe der Provision auf 0,5 Prozent bis ein Prozent der Darlehenssumme.

Kredite, welche im Internet angeboten werden, unterscheiden sich nicht nur in der Laufzeit, der höhe ihrer Zinsen oder der Dauer der Bearbeitungszeit auch die Option der Sondertilgung, Vorfälligkeit sowie Sonderkündigung stellen essenzielle Vertragsbestandteile dar. Unter gewissen Umständen ist es sogar möglich, eine Übertragung eines Kredits zu erzielen.

Die Bearbeitungszeit eines online Kredits ist abhängig von der Art dieses. Bei einem online Immobilienkredit kann es bis zu einer Woche dauern, bis dieser bearbeitet ist.

Bei dem Abschluss eines Immobilienkredits bei der Bank vor Ort können Interessierte mit bis zu 25 Werktagen Bearbeitungszeit rechnen. Der klassische online Ratenkredit benötigt eine Bearbeitungszeit von wenigen Tagen und ist somit deutlich schneller ausgeführt als der Immobilienkredit.

Der online Schnellkredit wird in der Regel innerhalb von einem Tag bearbeitet, insofern alle erforderlichen Unterlagen vorliegen.

Im Vergleich zu Angeboten unterschiedlicher Kreditarten vor Ort ist das online Darlehen mit relativ niedrigen Zinsen versehen.

Dies liegt daran, dass den im Internet ansässigen Kreditinstituten keine Gebühren für Räumlichkeiten oder Personal entstehen. Deshalb können online Kredite mit niedrigsten Zinssätzen an Interessenten weitergegeben werden. Ein Vergleich verschiedener Kreditanbieter ist jedoch trotzdem lohnenswert, da hierdurch die Ausgaben für den Kredit minimiert werden können.

Die Laufzeit eines online Kredits ist je nach Darlehensart zu unterscheiden.

Während Immobiliendarlehen eine Laufzeit von ein bis 30 Jahren haben können, ist der beliebte Ratenkredit häufig mit 84 Monaten Laufzeit versehen. In seltenen Fällen ist es sogar möglich den klassischen Ratenkredit mit einer Laufzeit von 120 Monaten anzutreffen.

Bei Kurzzeitkrediten wie dem Kleinkredit im Internet beträgt die Laufzeit in der Regel 30 Tage bis 45 Tage.

Im Kreditvertrag können Interessierte die Angaben zur Sondertilgung einsehen.

Häufig ist es möglich, einen gewissen Anteil der Darlehenssumme ohne Zusatzkosten zu tilgen. Da eine schnellere Tilgung der Schuld einen Einnahmeverlust des Kreditinstituts darstellt, ist eine höhere Sondertilgung oft mit zusätzlichen Kosten verbunden.

Deshalb sollten Kreditnehmer vor der Ausführung einer Sondertilgung die Vertragsbedingungen des Darlehens prüfen.

Wird ein online Kredit vorzeitig zurückgezahlt oder gekündigt entsteht dem Kreditnehmer in der Regel eine Verbindlichkeit zur Vorfälligkeit.

Die Vorfälligkeitsentschädigung wird von jedem Kreditinstitut selbst bestimmt und ist bei Ratenkrediten seit 11. Juni 2010 auf höchstens ein Prozent der Restschuld eines Darlehens begrenzt.

Aufgrund von hohen Kreditsummen wie bei einer Baufinanzierung kann eine Vorfälligkeit von vielen Tausend Euro entstehen. Eine Ausnahme ist bei der Baufinanzierung die Kündigung nach zehn Jahren, da diese immer ohne die Ableistung einer Vorfälligkeitsentschädigung ausgeführt wird.

Eine Übertragung eines online Kredits ist meist problemlos möglich, muss jedoch schriftlich fixiert werden.

Der Kreditnehmer sowie der zukünftige Darlehensnehmer sollten jedoch vor Abschluss eines Übertragungsvertrags mit dem Kreditinstitut den jeweiligen Vertrag prüfen. Im Einzelfall kann es vorkommen, dass sich die Bank absichern möchte und hierdurch sowohl den alten als auch den neuen Schuldner zur Zahlung auffordern kann.

Dieses Phänomen tritt dann ein, wenn das Kreditinstitut sich unsicher ist, ob der neue Kreditnehmer ein höheres Ausfallrisiko aufwirft.

Eine Sonderkündigung kann ausgeführt werden, wenn die Widerrufsbelehrung eines Darlehens fehlerhaft sind.

Wenn die Widerrufsbelehrung nicht korrekt umgesetzt wurde, startet die Widerrufsfrist nicht. Eine Widerrufsbelehrung muss eine Adresse beinhalten und eine deutliche Belehrung. Auch die optische Form der Belehrung ist wichtig.

Diese muss beispielsweise durch eine fette Schreibweise hervorgehoben werden. Fehlerhafte Widerrufsbelehrungen können in einzelnen Verträgen unterschiedlicher Kreditinstitute wie genossenschaftlichen Instituten oder Sparkassen enthalten sein und geben dem Kreditnehmer die Option ohne zusätzliche Kosten aus einem Vertrag austreten zu können.

Nicht für jeden ist der Kredit über das Internet die beste Wahl. Aber in zahlreichen Bereichen -vor allem im Konsumentenbereich- ist es oft besser, einen Kredit online anzufragen.

Häufig kann man als Kunde durch die schlankere Organisationsstruktur von Direktbanken einiges an Kosten sparen. Außerdem haben sie rund um die Uhr geöffnet.

Ein weiterer Vorteil ist die häufig schnellere Anpassung an die gegebenen Rahmenbedingungen: Wenn sich der Leitzins, oder der Refinanzierungssatz der Banken ändert, können Online Banken innerhalb von Stunden reagieren. Auch sind Aktionen schneller durchgeführt und kommuniziert.

Dem gegenüber stehen die bessere Beratung und der persönliche Kontakt bei Fragen und Schwierigkeiten rund um den Kredit. Auch bei größeren Projekten, etwa der Finanzierung von Häusern oder der Erweiterung des Unternehmens ist der Filialkredit häufig die bessere Wahl.

Online Kredite können von vielen verschiedenen Personengruppen genutzt werden.

Angebote zu guten Konditionen gibt es speziell für Studenten, Auszubildende, Beamte und Personen im öffentlichen Dienst. Im Vergleich zu Kreditangeboten der Bank vor Ort können Selbständige, Existenzgründer, Rentner, Hausfrauen, Geringverdiener, Arbeitslose und Hartz 4-Empfänger durch einen Vergleich von online Darlehen viel Geld sparen. Gerade bei größeren Krediten wie jenen für Hauskäufer, Bauherren oder Investoren ist die Möglichkeit von Einsparungen im Rahmen eines Vergleichs unterschiedlicher Angebote im Internet groß.

Für Studenten und Auszubildende gibt es spezielle online Kredite wie die von der KfW, welche mit günstigeren Konditionen angeboten werden.

Es ist ohne Probleme möglich, als Person in der Ausbildung ein Darlehen zur Bewältigung des Studiums zu erhalten, insofern der Interessent mindestens 18 Jahre alt und nicht zur Privatinsolvenz gemeldet ist. Als Alternative zum Studentenkredit kann auch ein klassischer online Ratenkredit genutzt werden.

Da Selbständige, Existenzgründer und Freiberufler kein fixes monatliches Einkommen haben, kann es problematisch sein einen online Kredit zu erhalten.

Häufig verlangen Kreditinstitute, dass die berufliche Tätigkeit des Kreditnehmers mindestens drei Jahre bestehend ist, um so das Ausfallrisiko begrenzen zu können.

Außerdem muss der Freiberufler beziehungsweise Selbständige oftmals einen Einkommensteuernachweis der letzten drei Jahre beim Kreditantrag vorweisen. Generell ist es vorteilhaft bei der Darlehensaufnahme auch die sogenannten Crowdlending Plattformen als Option zu betrachten.

Diese offerieren Interessenten einen online Kredit von einem privaten Darlehensgeber und haben in der Regel Angebote zu fairen Konditionen.

Personen mit geringem Einkommen haben es oft nicht leicht einen online Kredit zu erhalten.

Bei Rentnern wird es häufig verlangt, dass die Rente mindestens 601 Euro beträgt, bevor die Möglichkeit besteht ein online Darlehen aufnehmen zu können.

Im Allgemeinen gilt, dass eine ausreichende Bonität der Zielgruppe zur Verfügung stehen muss, damit ein online Kredit von dem gewählten Institut vergeben werden kann. Ist es nicht möglich ein Darlehensangebot zu erhalten, können Crowdlending Plattformen eine gute Alternative sein.

Für einen kurzfristigen und eher geringen Geldbedarf können online Dispokredite oder Kreditkarten genutzt werden.

Beamte und Menschen im öffentlichen Dienst können online Kredite zu besonderen Konditionen erhalten.

Je nach Verwendungszweck ist hier die Art des Darlehens zu wählen. Da diese Personengruppe ein besonders sicheres Anstellungsverhältnis mit einer guten Bonität aufweist, gibt es bei der Kreditwahl viele Optionen, welche mithilfe eines Kreditrechners gefiltert werden können, damit das günstigste und zugleich hochwertigste Angebot gefunden werden kann.

Für Arbeitslose und Hartz 4-Empfänger gibt es bei der Bank vor Ort in der Regel keine Möglichkeit einen Kredit zu erhalten.

Bei der Wahl eines online Darlehens gibt es jedoch viele Optionen, welche dazu führen einen Kredit erhalten zu können. Bei Crowdlending Plattformen wie auxmoney ist es trotz schlechter Bonität möglich, ein Darlehen von Privatpersonen zu erhalten.

Viele Kreditinstitute bieten auch für Arbeitslose Darlehen im Internet in geringer höhe zu. Bei online Darlehen größerer Beträge können Hartz 4-Empfänger durch einen Bürgen oder zweiten Kreditnehmer erfolgreiche Anträge stellen.

Investoren, Hauskäufer und Bauherren benötigen meist online Darlehen in großer Höhe.

Hierbei ist es wichtig eine ausreichende Bonität vorzuweisen, damit der Kreditantrag bewilligt werden kann. Gerade bei Darlehen im Internet können Menschen dieser Zielgruppe Angebote zu überdurchschnittlich guten Konditionen erhalten. Aufgrund des erhöhten Bedarfs an Liquidität können mit einem online Vergleich viele Tausend Euro eingespart werden.

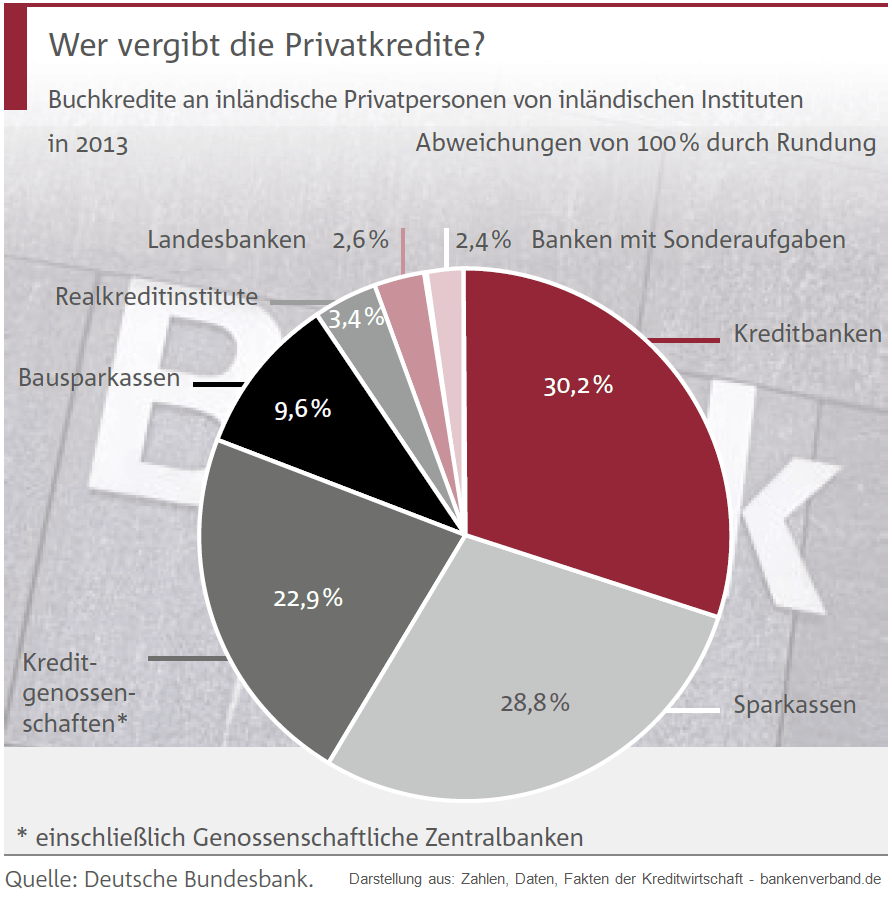

Online Kredite können sowohl von spezialisierten Onlinebanken und Kreditbanken gewährt werden also auch von der KfW Bankengruppe.

Seit vielen Jahren haben sich auch private Kreditplattformen wie auxmoney oder Lendico etabliert.

Kredit- und Onlinebanken bieten Darlehen zu besseren Konditionen an als die klassischen Banken vor Ort.

Laut Stiftung Warentest ist auch die Beratung der Onlinebanken besser als bei normalen Banken. Besonders faire und hochwertige Angebote werden beispielsweise von der netbank, der SWK Bank, der DKB und der SKG Bank offeriert.

Im Test stellte sich heraus, dass viele Filialbanken die Zinssätze unnötig steigern, Gesetze missachten sowie die Kreditwürdigkeit der Kunden schädigen.

Private Kreditplattformen wie auxmoney und Lendico sind bei Kreditinteressierten und Investoren besonders beliebt.

Der Vorteil dieser online Plattformen besteht darin, dass jeder Mensch einen Darlehensantrag stellen kann. Hier steht nicht die Bonität im Vordergrund, sondern der Antragsteller mit den vorliegenden Plänen.

Deshalb ist eine persönliche Vorstellung sowie Offenlegung des Kreditgrundes besonders wichtig.

Auf der Plattform können private Investoren die Angebote aller Antragsteller sehen und darüber entscheiden, ob sie in das jeweilige Projekt investieren möchten.

Bei der KfW gibt es spezielle Kreditangebote für Studenten, Auszubildende, Existenzgründer und Bauherren.

Auch Personen, welche eine bestehende Wohnung sanieren oder energieeffizient gestalten möchten erhalten hier besonders gute Angebote. Darlehensnehmer im Energiebereich der KfW erhalten unter Umständen einen staatlichen Zuschuss, welcher dazu führt, dass nur ein Teil des Darlehensbetrags zurückgezahlt werden muss.

Der Antrag zur Kreditbewilligung wird in der Regel über die Hausbank bei der KfW eingereicht. Bei öffentlichen Kreditnehmern sowie der Gewährung von Zuschüssen werden Interessenten direkt von der KfW bedient.

Hinweise (Hier klicken um sie einzublenden)

a Das hochgestellte (a) ist ein von uns markierter Affiliate-Link. Wir profitieren in irgendeiner Weise finanziell durch einen Klick auf diesen Link. Nur so können wir diese Webseite betreiben.