Studienkredite, auch Studiendarlehen genannt, sind spezielle Darlehen, die an die Bedürfnisse von Studierenden angepasst sind.

In der Regel erhält der Kreditnehmer einen festen monatlichen Beitrag, um so seinen Lebensunterhalt während des Studiums zu bestreiten. Die Kreditsumme wird nach Ende des Studiums verzinst zurückgezahlt.

Es gibt eine Vielzahl an Studienkrediten von kommerziellen Anbietern, die sich in Bezug auf Voraussetzungen, Kreditsumme, Zinsen und Rückzahlmodalitäten teils erheblich unterscheiden. Der Staat fördert ein Studium nach dem Bundesausbildungsförderungsgesetz (BAföG) und mit dem Bildungskredit, einem speziellen Studienkredit, der von der Kreditanstalt für Wiederaufbau (KfW) vergeben wird.

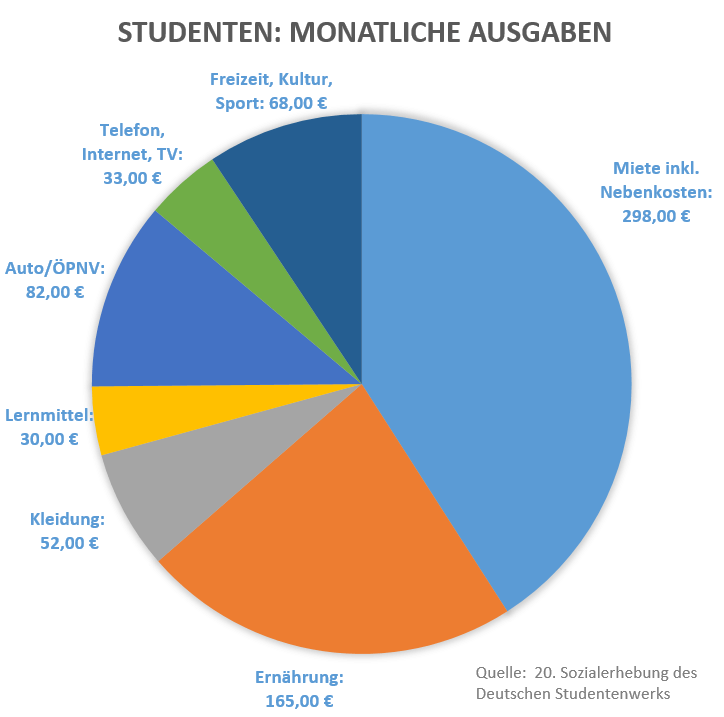

Miete, Lebensmittel, Studienkosten, Versicherungen, Kleidung – die Liste an Dingen, die bezahlt werden müssen, ist lang und stellt viele Studenten vor die Frage: „Woher soll ich nur das Geld dafür nehmen?“

Wenn andere Finanzierungsquellen wie BAföG, Eltern oder Jobs nicht reichen, sichern Kredite mit einer festen monatlichen Auszahlung den Lebensunterhalt ab. So kann ein Kredit dabei helfen, dass das Studium aus finanziellen Gründen nicht unnötig in die Länge gezogen wird.

Sonderausgaben während des Studiums werden schnell zur Herausforderung. Sind teure Lernmaterialien nötig, es droht ein finanzieller Engpass während der Abschlussarbeit oder ein Umzug steht an, können spezielle Kredite aushelfen. Studienabschlusskredite, die nur über einen kurzen Zeitraum vergeben werden, entlasten am Studienende. Einmalzahlungen sind nicht die Regel, aber gegen Vorlage von Belegen bei manchen Kreditgebern möglich.

Mit welchen monatlichen Ausgaben müssen Studenten rechnen? Eine Orientierung gibt der Lebenshaltungskostenrechner von Zeit Campus

Studienkredite sind sachgebunden und dienen der Finanzierung des Studiums!

Stehen besondere Ausgaben an, reicht das regelmäßige Einkommen nicht aus oder fehlen alternative Finanzierungsquellen, können Studienkredite entlasten. Doch lassen Sie sich nicht von günstigen Konditionen dazu verleiten, über Ihren Verhältnissen zu leben. Steigen die Einnahmen, z.B. durch einen Nebenjob, sollte unbedingt die Kreditsumme gekürzt werden, um die Schulden so gering wie möglich zu halten.

Die Finanzierung eines Studiums durch Kredite führt schnell zu einer sehr hohen Kreditschuld.

Die Rückzahlung beginnt bereits einige Monate nach Studienabschluss oder -abbruch, auch wenn der Absolvent zu diesem Zeitpunkt nur ein geringes Einkommen hat. Nicht selten werden auch mehrere Verbindlichkeiten gleichzeitig fällig, z.B., wenn neben BAföG weitere Studienkredite abgeschlossen wurden.

Daher sollten sich gerade junge Menschen genau informieren, wie hoch ihre Schulden sein werden, wie die Rückzahlung zu erfolgen hat und wie sie ihr Studium alternativ finanzieren können.

Diesen Fragen ging das Deutsche Studentenwerk 2012 nach und befragte in einer repräsentativen Studie über 15.000 Studierende deutscher Hochschulen zu ihren Einkommensverhältnissen.

Quelle: 20. Sozialerhebung des Deutschen Studentenwerks unter www.studentenwerke.de

Der Bund unterstützt Studenten nach dem Bundesausbildungsförderungsgesetz (BAföG) mit maximal 670 Euro monatlich.

Die Höhe der monatlichen Auszahlung wird vom Amt für Ausbildungsförderung individuell berechnet und richtet sich u.a. nach dem eigenen und dem Einkommen der Eltern sowie Ehe- und eingetragenen Lebenspartner. Die Förderrichtlinien sind komplex und an viele Bedingungen geknüpft. So muss z.B. die Regelstudienzeit eingehalten werden und Fachrichtungswechsel sind nur begrenzt möglich.

Die Antragstellung ist aufwendig, da nicht nur der Student, sondern auch seine Eltern ihre finanziellen Verhältnisse offenlegen müssen. Dennoch ist BAföG die erste Wahl unter den Studienkrediten, da nur die Hälfte der Förderungssumme, maximal jedoch 10.000 Euro zurückgezahlt werden muss. Die Rückzahlung beginnt fünf Jahre nach Ende der Förderungsdauer, ist einkommensabhängig und stundungsfähig. Beantragen Sie auf jeden Fall erst BAföG, bevor Sie sich für andere Studienkredite entscheiden.

Weitere Informationen zum BAföG gibt es auf der Website des Bundesministeriums für Bildung und Forschung unter www.bafoeg.de und beim Deutschen Studentenwerk. Ein BAföG Rechner befindet sich auf der Website vom Studentenwerk Göttingen.

Wurde die Regelstudienzeit überschritten, die Fachrichtung zu spät gewechselt oder ein Zweitstudium aufgenommen, haben Studenten keinen Anspruch mehr auf das klassische BAföG.

Sie können jedoch BAföG als Bankdarlehen aufnehmen. Dabei gelten dieselben Förderbedingungen wie beim BAföG. Die monatliche Fördersumme liegt wieder bei maximal 670 Euro und wird einkommensabhängig festgelegt. Der Antrag wird vom Amt für Ausbildungsförderung geprüft, den Kredit vergibt die KfW. Die Rückzahlung dieses voll verzinslichen Bankdarlehens beginnt 18 Monate nach Ende der Förderungszeit.

Tipp: Die Zinsen beim BAföG-Bankdarlehen sind staatlich gefördert und deswegen häufig niedriger als bei anderen Anbietern. Haben Sie Ihren BAföG-Anspruch wegen Ihrer Studiendauer verloren, ist BAföG als Bankdarlehen oft die günstigste Kreditform.

Der Bildungskredit ist eine Fördermaßnahme des Bundes. Er wird Studenten für maximal 2 Jahre bewilligt und soll sie in der letzten Phase ihrer Ausbildung unterstützen. Im Gegensatz zum BAföG wird er unabhängig vom eigenen und dem Einkommen der Eltern/Partner und auch bei Überschreitung der Regelstudienzeit vergeben. Der Bildungskredit wird beim Bundesverwaltungsamt beantragt und von der KfW vergeben.

Die monatliche Auszahlung beträgt 100, 200 oder 300 Euro, zudem ist eine Einmalzahlung von maximal 3.600 Euro möglich. So eignet sich dieser Kredit, wenn nur eine relativ geringe Summe benötigt wird, z.B. während der Abschlussarbeit nicht gejobbt werden kann oder der Umzug für ein Praktikum finanziert werden muss.

Die Rückzahlung beginnt 4 Jahre nach erster Auszahlung und ist voll verzinslich. Wie beim BAföG-Bankdarlehen sind die Zinssätze vergleichsweise niedrig.

Tipp: Wer gegen Ende des Studiums Geld benötigt, sollte sich bei seinem zuständigen Studentenwerk nach einem Abschlussdarlehen erkundigen. Einige Studentenwerke bieten diese speziellen Kredite an, die teilweise zinsfrei sind.

Die Anbieter und Vermittler von Studienkrediten sind zahlreich und ihr Portfolio oft unübersichtlich.

Nicht immer ist auf den ersten Blick klar, ob eine Bank einen eigenen Studienkredit anbietet oder als Vermittler für die Kreditanstalt für Wiederaufbau (KfW) agiert. Hinzu kommen regionale Unterschiede: Manche Institute bieten ihre Produkte nur Studenten bestimmter Partnerhochschulen an und auch die Angebote der Sparkassen unterscheiden sich regional. Im Falle eines Umzuges kann es sich also durchaus lohnen, die Kreditgeber an den verschiedenen Orten zu vergleichen.

Nach dem CHE Studienkredite-Vergleich ist der Studienkredit der KfW der am häufigsten vergebene Studienkredit. Ein weiterer großer Anbieter ist die Deutsche Kreditbank DKB mit dem Studenten-Bildungsfonds. Auch wenn sich die Produkte unterscheiden, lassen sich viele Gemeinsamkeiten feststellen.

Die Vergabe von Studienkrediten erfolgt einkommensunabhängig, ist aber nur bis zu einem bestimmten Alter und einer begrenzten Semesterzahl möglich. Es gibt minimale und maximale Auszahlungsbeträge, die genaue Höhe legt der Student fest. Nach einer Auszahlungsphase ruht der Kredit für einige Monate oder wenige Jahre, danach beginnt die verzinsliche Rückzahlung.

Bildungsfonds oder Studienfonds sind neue Darlehensmodelle für Studenten.

Private oder institutionelle Geldgeber, z.B. Unternehmen, zahlen in einen Fonds ein, aus dem ausgewählte Studierende Geld für ihre Lebenshaltungs- und Studienkosten erhalten. Teilweise erhalten sie auch zusätzliche Unterstützung, wie z.B. durch Mentoren-Programme, Karriere-Netzwerke oder Workshops.

Im Berufsleben angekommen zahlen die Absolventen für einen gewissen Zeitraum einen vorab vereinbarten Prozentsatz ihres Brutto-Einkommens zurück in den Fonds. Aus diesem wird dann die nächste Studentengeneration unterstützt.

Nach dem CHE Centrum für Hochschulentwicklung Studienkredite-Test ist die Deutsche Bildung der Fonds mit den meisten Förderungen im Jahr. Es gibt zahlreiche weitere Anbieter, die aber häufig nur Studenten bestimmter Hochschulen oder Fachrichtungen fördern. Weitere Informationen auf der Website der Deutschen Bildung.

Nicht nur Studenten sind während ihrer Ausbildung auf Unterstützung angewiesen.

Lehrgangskosten und Verdienstausfälle stellen auch diejenigen vor finanzielle Herausforderungen, die sich in ihrem Job zusätzlich qualifizieren wollen. Von staatlicher Seite werden berufliche Weiterbildungen nach dem Aufstiegsfortbildungsförderungsgesetz, auch Meister-BAföG genannt, unterstützt. Dieser Kredit wird von der KfW vergeben, besticht mit vergleichsweise niedrigen Zinsen und ist altersunabhängig. Es wird jedoch nicht jede Art von Weiterbildung gefördert.

Das Centrum für Hochschulentwicklung empfiehlt, sich mit den folgenden Punkten auseinanderzusetzen:

Im Gegensatz zum BAföG besteht bei Studienkrediten kommerzieller Anbieter kein Rechtsanspruch, d.h. Kreditanträge können abgelehnt werden, wenn der Antragsteller die Voraussetzungen nicht erfüllt.

Daher muss bei der Suche nach einem geeigneten Studienkredit auch die eigene Kreditwürdigkeit geprüft werden und nicht nur, ob dieser den persönlichen Ansprüchen entspricht.

Die meisten Kreditinstitute setzen die deutsche Staatsbürgerschaft und ein Studium an einer staatlich anerkannten Hochschule voraus.

Die Altersgrenze liegt in der Regel bei 30, bei der KfW bei 44 Jahren zu Kreditabschluss.

Für die Aufnahme in einen Studienfonds finden aufwendige Bewerbungsverfahren statt, da die Mittel begrenzt sind. So kommt es neben formellen Voraussetzungen wie Alter und förderfähigem Studiengang besonders auf die persönliche Eignung der Bewerber an.

Erststudium, Zweitstudium, Bachelor, Master, Promotionen – was wird eigentlich gefördert?

Neben dem Erststudium ist häufig auch ein Zweitstudium förderfähig. Es werden sowohl grundständige (Bachelor, Diplom, Magister, Staatsexamen) als auch postgraduale (Master, Aufbaustudium) und Promotionsstudiengänge gefördert.

Hier muss beachtet werden, dass die gesamte Förderungshöchstdauer nicht überschritten wird: Wer im Bachelorstudium zu viele Semester in Anspruch genommen hat, z.B. durch Fachrichtungswechsel und anschließender Überschreitung der Regelstudienzeit, bekommt u.U. nicht den gesamten Master gefördert.

Im Gegensatz zur DKB fördert die KfW auch ein Fernstudium. Teilzeitstudiengänge sind beim KfW-Studienkredit förderfähig, beim KfW-Bildungskredit allerdings nicht.

Die monatlichen Auszahlungen liegen zwischen mindestens 100 und 650 Euro, diesen Rahmen geben die Banken vor.

Die genaue Auszahlungshöhe legt der Kreditnehmer fest, denn im Gegensatz zum BAföG sind Studienkredite nicht abhängig vom eigenen und dem Einkommen der Eltern.

Einmalige Auszahlungen sind in der Regel nicht vorgesehen. Ausnahmen sind der Bildungskredit der KfW und der Studenten-Bildungsfonds der DKB.

Die Höhe der Auszahlungen ist variabel und meistens zum Semesterbeginn neu festlegbar, bei der DKB sogar jederzeit. So wird die Kredithöhe an den aktuellen Finanzbedarf angepasst und vermieden, dass zu viel Geld aufgenommen wird, das später verzinst zurückgezahlt werden muss.

Die Laufzeit von Studienkrediten liegt meist bei mindestens 12 Monaten und geht bis zum Ende der Regelstudienzeit.

Ein moderates Überschreiten der Regelstudienzeit ist in der Regel unproblematisch, solange aus der Leistungsübersicht hervorgeht, dass ein baldiger Abschluss realistisch ist. Die DKB gewährt zwei weitere Semester über der Regelstudienzeit. Beim Studienkredit der KfW ist die Anzahl der Fördersemester altersabhängig und beträgt für Bachelor und Master zusammen maximal 14 Semester, nach zehn Semestern muss die weitere Förderung beantragt werden.

Wenn während der Förderzeit kein Kredit mehr benötigt wird, lassen sich die Zahlungen beim KfW-Studienkredit auf null Euro setzen, die DKB zahlt mindestens 100 Euro aus.

Da der Bildungskredit erst im fortgeschrittenen Studium vergeben wird, liegt die Höchstdauer bei 24 Monaten, solange nicht mehr als 12 Fachsemester studiert wurden.

Kommerzielle Anbieter gewähren Studienkredite nur bis zu einem bestimmten Alter.

In der Regel muss das Studium, bzw. der Kredit vor Ende des 30. Lebensjahres aufgenommen werden. Ältere Studenten sind mit der KfW gut beraten: Sie vergibt ihren Studienkredit auch an Studenten, die zu Finanzierungsbeginn höchstens 44 Jahre alt sind, allerdings ist die Förderungsdauer dann auf sechs Semester beschränkt. Die Grenze für den Bildungskredit liegt bei 36 Jahren.

Banken setzen darauf, dass Absolventen zügig ins Berufsleben starten und die Kreditsumme zurückzahlen können.

Deswegen sind regelmäßige Leistungsnachweise, die den Fortschritt des Studiums belegen, verpflichtend.

So verlangt die DKB jährlich eine Leistungsübersicht, aus der hervorgeht, dass der Student nicht mehr als zwei Semester in Verzug ist. Der KfW muss nach sechs Semestern eine Leistungsübersicht vorgelegt werden.

Einkommensnachweise sind bei Studienkrediten nicht erforderlich.

So kann auch der einen Kredit bekommen, der gar kein Einkommen hat.

Im Gegensatz zum BAföG gibt es keine maximale Einkommensgrenze. Somit könnte eine unbegrenzte Summe während des Studiums dazuverdient werden, ohne dass die Bank den Studienkredit kürzt. Wegen der anfallenden Zinsen sollte die monatliche Kreditsumme jedoch so gering wie möglich gehalten und bei steigendem Einkommen unbedingt gesenkt werden.

Banken verlangen bei Studienkrediten keine Sicherheiten. Sie rechnen damit, dass gut ausgebildete Studenten später ein sicheres Einkommen erhalten werden und somit die Kreditschuld abzahlen können.

Studienkredite werden im Urlaubssemester nicht ausgezahlt, auch dann nicht, wenn im Urlaubssemester Studienleistungen erbracht werden.

Die KfW akzeptiert insgesamt bis zu vier Urlaubssemester, danach geht der Kredit in die Karenzphase über. Somit endet mit Beginn des fünften Urlaubssemesters die Auszahlungsphase, die Rückkehr ist nur auf Antrag und erneuter Prüfung der Voraussetzungen möglich.

Studienkredite werden einkommensunabhängig vergeben und können daher zusätzlich zum BAföG aufgenommen werden.

Die Zahlungen aus einem Studienkredit werden nicht zum anrechenbaren Einkommen beim BAföG herangezogen, d.h. der BAföG-Anspruch sinkt nicht, wenn ein Studienkredit bezogen wird. Genauso muss der Studienkredit nicht geändert werden, wenn plötzlich (mehr) BAföG gezahlt wird.

Aber Achtung: In der Rückzahlungsphase sind schnell mehrere hundert Euro monatlich fällig, wenn gleichzeitig Raten aus BAföG und Krediten abgezahlt werden müssen.

Studienkredite sind einkommensunabhängig und können zusätzlich zum Wohngeld bezogen werden.

Die monatlichen Zahlungen aus einem Studienkredit zählen nicht als Einkommen und werden somit beim Wohngeldantrag nicht angerechnet. Sie müssen aber mit angegeben werden.

Die KfW verzichtet auf die Prüfung bei der Schufa.

Der Abschluss eines KfW-Studienkredites hat auch keine Auswirkungen auf das Schufa-Ranking.

Bei Studienfonds und der DKB ist die Schufa-Auskunft verpflichtend.

Im Insolvenzverfahren ist es nicht möglich, einen Studienkredit zu bekommen.

Ein BAföG-Antrag kann gestellt werden, jedoch muss beachtet werden, dass BAföG hälftig als Darlehen gilt. Daher muss der BAföG-Antrag unbedingt mit dem Insolvenzverwalter besprochen und geprüft werden, ob ein Studium während einer Privatinsolvenz sinnvoll ist.

Im Ausland zu studieren ist für viele Studenten ein Traum.

Wer BAföG bezieht, kann auch im Auslandssemester die staatliche Förderung erhalten. Für alle anderen kommt möglicherweise ein Kredit infrage, denn die Lebenshaltungskosten im Ausland sind oft hoch.

Nicht alle Anbieter zahlen für ein Auslandsstudium. Daher gilt: Wer schon zu Beginn des Studiums weiß, dass er für eine Zeit ins Ausland gehen und auf einen Kredit angewiesen sein wird, sollte seinen Studienkredit entsprechend auswählen. So wird vermieden, später an mehrere Gläubiger Geld zurückzuzahlen.

Während des Auslandssemesters werden Studienkredite ausgezahlt, solange eine gültige Immatrikulationsbescheinigung aus dem Inland vorliegt.

Auch Studienfonds unterstützen ein oder mehrere Semester im Ausland. So fördert die Deutsche Bildung Auslandsaufenthalte ab einer Dauer von drei Monaten.

Achtung: Bei der KfW darf für das Auslandssemester kein Urlaubssemester eingereicht werden, da der Studienkredit im Urlaubssemester nicht ausgezahlt werden!

Der KfW-Studienkredit fördert komplette Studiengänge im Ausland nicht.

Die DKB vergibt ihren Kredit auch für ein Auslandsstudium, solange der Student in Deutschland gemeldet ist. Als Nachweis ist die Immatrikulationsbescheinigung der ausländischen Hochschule notwendig.

Mit Bildungsfonds lässt sich ein komplettes Studium im Ausland fördern. Der Studienfonds der Deutschen Bildung finanziert komplette Auslandsstudiengänge, die Bedingungen entsprechen denen der Inlandsförderung.

Die DKB bietet ihren Studenten-Bildungsfonds nur deutschen Staatsangehörigen an.

Die KfW fördert ausländische Familienangehörige von deutschen Staatsbürgern, wenn sich diese mit ihnen zusammen in Deutschland aufhalten. Zudem werden EU-Staatsangehörige, die seit mindestens drei Jahren in Deutschland leben und deren Familienmitglieder gefördert.Außerdem werden Bildungsinländer gefördert, also alle EU- und Nicht-EU Ausländer, die eine deutsche Hochschulzugangsberechtigung erworben haben.

Der günstigste Studienkredit ist eindeutig das BAföG: Nur die Hälfte der Fördersumme muss zurückgezahlt werden, Zinsen werden nicht berechnet.

Von den günstigen staatlich geförderten Zinsen profitieren auch das BAföG-Bankdarlehen und der KfW-Bildungskredit. Wer die Voraussetzungen erfüllt und wem die Fördersumme ausreicht, der sollte auf jeden Fall diese Kredite in seiner Entscheidung berücksichtigen.

Doch auch die Zinsen der Studienkredite von KfW und DKB sind niedriger als die von Privatkrediten. Da sich die Rückzahlungsphase auf über 20 Jahre ausdehnen kann, sollten die Rückzahlungsmodalitäten und -Risiken schon bei Vertragsabschluss geklärt werden.

Bei Bildungsfonds zahlt der Absolvent, sobald er im Berufsleben steht einen festgelegten Prozentsatz seines Einkommens in den Fonds zurück. Die Deutsche Bildung erarbeitet dazu in ein individuelles Rückzahlungsmodell. In Abhängigkeit von dem erhaltenen Betrag, der Fachrichtung und dem Einkommen werden zwischen drei bis zehn Prozent des Bruttoeinkommens über einen Zeitraum von drei bis zehn Jahren veranschlagt.

Werden gleichzeitig mehrere Studienkredite abgezahlt, sollte geprüft werden, ob die Raten auf den Einkommensfreibetrag angesetzt werden können, welcher zur Berechnung der einkommensabhängigen Rückzahlungsraten herangezogen wird.

Die Verzinsung beim KfW-Studienkredit ist variabel und wird halbjährlich an aktuelle Zinsentwicklungen angepasst. Die Zinsen werden gleich mit den monatlichen Auszahlungen verrechnet. Auf Wunsch kann diese Zinsverrechnung bis zur Tilgungsphase aufgeschoben werden, wenn die volle Auszahlungssumme benötigt wird. Um das Risiko für den Kreditnehmer zu mindern, wird zum Vertragsabschluss ein Maxmalzinssatz für 15 Jahre festgelegt. Zudem kann ein Festzins vereinbart werden. Mit dem Tilgungsrechner auf der Website der KfW können die zu erwartenenden Raten berechnet werden.

Der KfW-Bildungskredit wird in monatlichen Raten à 120 Euro abgezahlt, die vier Jahre nach Auszahlung fällig sind. Auch für den Bildungskredit bietet die KfW einen Tilgungsrechner auf ihrer Website an.

Der Studenten-Bildungsfonds der DKB ist mit einem effektiven Jahreszins verzinst, der für die gesamte Vertragslaufzeit verbindlich ist.

Werden gleichzeitig mehrere Studienkredite abgezahlt, sollte geprüft werden, ob die Raten auf den Einkommensfreibetrag angesetzt werden können, welcher zur Berechnung der einkommensabhängigen Rückzahlungsraten herangezogen wird.

Die Verzinsung beim KfW-Studienkredit ist variabel und wird halbjährlich an aktuelle Zinsentwicklungen angepasst. Die Zinsen werden gleich mit den monatlichen Auszahlungen verrechnet. Auf Wunsch kann diese Zinsverrechnung bis zur Tilgungsphase aufgeschoben werden, wenn die volle Auszahlungssumme benötigt wird. Um das Risiko für den Kreditnehmer zu mindern, wird zum Vertragsabschluss ein Maxmalzinssatz für 15 Jahre festgelegt. Zudem kann ein Festzins vereinbart werden. Mit dem Tilgungsrechner auf der Website der KfW können die zu erwartenenden Raten berechnet werden.

Der KfW-Bildungskredit wird in monatlichen Raten à 120 Euro abgezahlt, die vier Jahre nach Auszahlung fällig sind. Auch für den Bildungskredit bietet die KfW einen Tilgungsrechner auf ihrer Website an.

Der Studenten-Bildungsfonds der DKB ist mit einem effektiven Jahreszins verzinst, der für die gesamte Vertragslaufzeit verbindlich ist.

Außerplanmäßige teilweise oder vollständige Rückzahlungen von Studienkrediten sind in der Regel jederzeit möglich.

Im Gegensatz zum BAföG wird die Kreditschuld jedoch nicht gekürzt, wenn die Rückzahlung auf einmal oder zeitiger als im Tilgungsplan vorgesehen erfolgt. Es gibt auch keinen Nachlass bei herausragend guten Studienleistungen.

Manche Unternehmen, wie die Deutsche Bank, bieten spezielle Hochschulabsolventen-Kredite an, mit denen die BAföG-Schulden mit einer Einmalzahlung beglichen werden können. Dies lohnt sich, wenn der Teilerlass, der bei frühzeitigen Einmalzahlung gewährt wird, die Kreditkosten eines neuen Kredites übersteigt.

Die Verlängerung der Auszahlungsphase von Studienkrediten ist möglich, wenn die Regelstudienzeit nur moderat überschritten wird.

Die Tilgungsphase ist auf 20 Jahre (KfW), bzw. 25 Jahre (DKB) begrenzt und dauert maximal bis zum Renteneintrittsalter. Wenn die monatlichen Raten so niedrig angesetzt werden, dass die Kreditschuld bis Ende der Tilgungsphase nicht zurückgezahlt wird, dann werden die monatlichen Raten erhöht.

Entscheidet sich ein Student seine Fachrichtung zu wechseln, muss er dies der Bank melden.

In Abhängigkeit der verstrichenen Semester und des Alters kann auch das folgende Studium mit einem Kredit gefördert werden. Die Semester im vorherigen Studium werden auf die Förderungshöchstdauer des neuen Studiums angerechnet. So kann es passieren, dass die maximalen Fördersemester erreicht sind, das Studium aber noch nicht beendet ist.

Kreditnehmer sind verpflichtet ihren Studienabbruch bei der Bank zu melden. In diesem Fall wird ein individueller Plan zur Rückzahlung vereinbart.

Auch bei Arbeitslosigkeit sind Raten von Studienkrediten fällig.

Auf Antrag können diese auf ein Minimum herabgesetzt werden.

Der DKB Studenten-Bildungsfonds muss mit mindestens 50 Euro, der KfW-Studienkredit mit mindestens 20 im Monat beglichen werden. Voraussetzung ist, dass die Kreditschuld dennoch bis Ende der Tilgungsphase beglichen werden kann.

Beim KfW-Bildungskredit sind monatliche Raten in Höhe von 120 Euro fest vorgesehen, die auf Antrag ausgesetzt werden können. Wird die Rückzahlung wiederaufgenommen, sind alle bis dahin ausgesetzten Raten auf einmal fällig.

in Erlass von Studienkrediten ist nicht vorgesehen.

Die KfW lässt unter besonderen Bedingungen die Stundung der monatlichen Raten des Studienkredites zu. Voraussetzung ist, dass dazu die Einkommens- und Vermögensverhältnisse offengelegt werden.

Die Kosten für Studienkredite können in der Steuererklärung als Sonderausgaben oder Werbungskosten geltend gemacht werden.

Zwar lassen sich die Tilgungsraten nicht absetzen, wohl aber die berechneten Zinsen.

Werden die Zinsen wie beim KfW-Studienkredit schon während des Studiums gezahlt bzw. verrechnet, empfiehlt es sich auch für Studenten, eine Steuererklärung zu machen. Zwar zahlen sie meistens keine Lohnsteuer, der die Kosten des Kredites als Werbungskosten gegengerechnet werden können. Sie können diese aber als Verlust vorgemerken und mit der im Berufsleben fälligen Lohnsteuer verrechnen lassen.

Sind die Zinsen erst in der Tilgungsphase fällig, lassen sie sich als Sonderausgaben oder Werbungskosten steuerlich absetzen. Auch dazu muss eine Einkommenssteuererklärung abgegeben werden.

Weitere Informationen zur steuerlichen Absetzung der Kosten von Studienkrediten finden sich auf der Website der Vereinigten Lohnsteuerhilfe unter vlh.de.

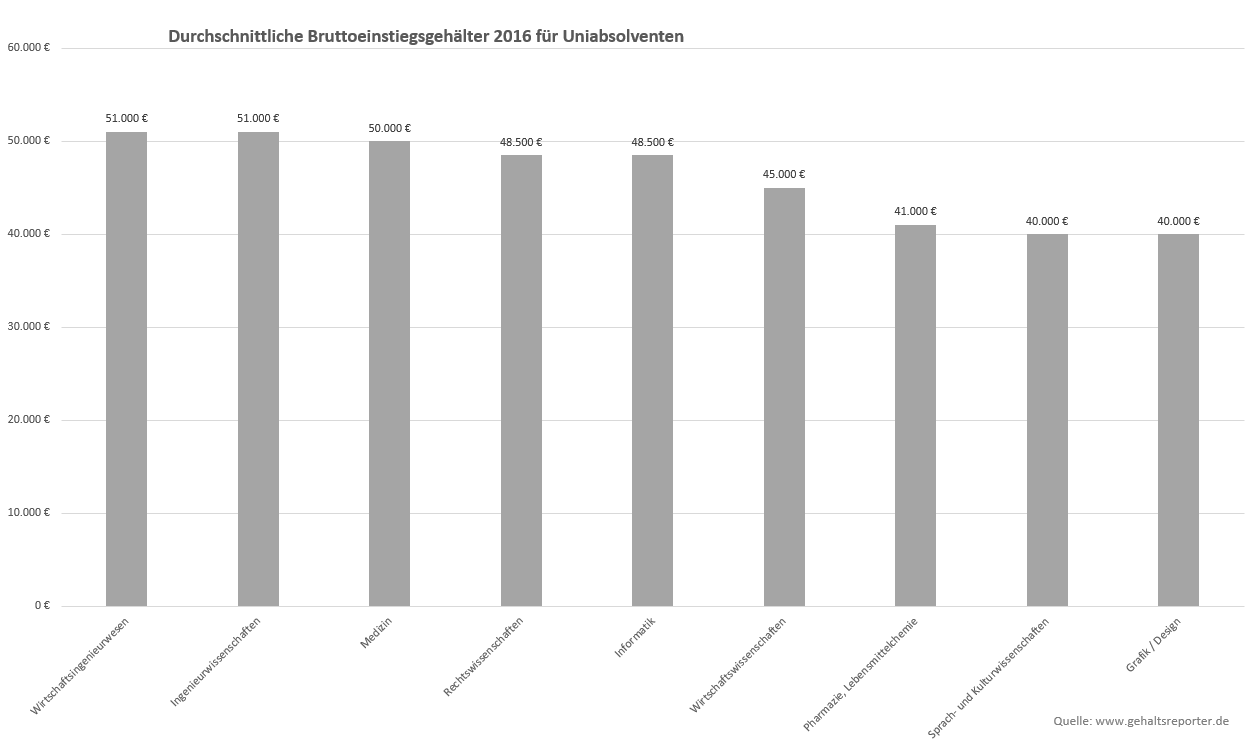

Ein Studium kostet einiges an Geld, Zeit und Energie. Dennoch lohnt sich diese Investition in die Zukunft, wie der Blick auf die Einstiegsgehälter von Akademikern zeigt.

Je nach Fachrichtung können junge Absolventen mit bis zu 51.000 Euro im Jahr rechnen. Unternehmensberatungen, die Automobilbranche und die Chemie-/Pharmaindustrie zahlen die höchsten Gehälter. Die Medienbranche und der Dienstleistungsbereich zählen zu den Schlusslichtern.

Zahlt es sich aus, nach dem Bachelor noch einen Master draufzusetzen? Master-Absolventen bekommen nur etwas mehr Geld als Einsteiger mit Bachelor-Abschluss (46.000 Euro im Vergleich zu 43.000). Promovierte verdienen mit 56.000 Euro im Jahr deutlich mehr.

Das Einstiegsgehalt ist ein guter Indikator dafür, mit welchen Gehaltsdimensionen im weiteren Berufsleben gerechnet werden kann. Absolventen sollten ihren ersten Arbeitgeber aber nicht nur nach dem Gehalt auswählen: Berufserfahrung, lehrreiche Projekte und wertvolle Kontakte wiegen ein schmaleres Einstiegsgehalt auf und können bei späteren Gehaltsverhandlungen berücksichtigt werden.

Für Ausbildungshilfe nach dem Bundesausbildungsförderungsgesetz (BAföG) ist das Amt für Ausbildungsförderung zuständig.

Jede Hochschule hat ein zuständiges Amt für Ausbildungsförderung, das die BAföG-Anträge bearbeitet. Die Beantragung von BAföG ist umfangreich, neben dem Erstantrag sind weitere Anträge nötig, z.B. wenn sich das Einkommen ändert. Auch das verzinsliche BAföG Bankdarlehen wird beim BAföG-Amt beantragt.

Der staatlich geförderte Bildungskredit wird beim Bundesverwaltungsamt beantragt.

Anträge für den KfW-Studienkredit können nicht direkt, sondern bei Vermittlern abgegeben werden.

Diese sind z.B. das zuständige Studentenwerk, viele Sparkassen oder die Deutsche Bank. Für die Vermittlung wird eine Bearbeitungsgebühr berechnet, die in der Tilgungsphase fällig ist.

Der DKB Studenten-Bildungsfonds wird direkt bei der DKB beantragt, für Bildungsfonds bewirbt man sich beim Anbieter.

Wenn der Kreditantrag aus formellen Gründen abgelehnt wurde, z.B. wegen fehlender Leistungsnachweise, sollten diese Unterlagen vollständig nachgereicht werden.

Wurde der Kreditantrag aus anderen Gründen abgelehnt, etwa, weil der gewünschte Studiengang nicht förderfähig ist oder das Studium schon zu lange dauert, können auch Studenten einen Privatkredit oder Kredit von privat aufnehmen.

Wer während des Studiums in finanzielle Not gerät, sollte sich auf jeden Fall Hilfe holen, z.B. bei einer sozialen Beratungsstelle. Einige Studentenwerke bieten spezielle Notfall-Darlehen an, wenn der Studienabschluss aus finanziellen Gründen gefährdet ist.

Hinweise (Hier klicken um sie einzublenden)

a Das hochgestellte (a) ist ein von uns markierter Affiliate-Link. Wir profitieren in irgendeiner Weise finanziell durch einen Klick auf diesen Link. Nur so können wir diese Webseite betreiben.